Die Eurozinsen rauschen wieder in die Tiefe

Kaum ist die Hochinflationswelle im Euroraum abgeebbt, kann es den Räten in der Europäischen Zentralbank (EZB) gar nicht schnell genug gehen, die Zinsen wieder in die Tiefe zu drücken – auch wenn die Inflation im Mai 2024 mit 2,6 noch immer über der Zwei-Prozentmarke liegt.

Auf der Zinssitzung Anfang Juni wird es wohl so weit sein. Der Euro-Leitzins wird von 4,5 Prozent um 0,25 Prozentpunkte gesenkt. Und was zunächst noch als kleine Zinsanpassung aussieht, wird vermutlich in einen erneuten Zinssenkungsrausch ausarten. Eine solche Einschätzung erwächst aus dem Blick auf die monetären und schuldenbelasteten Verhältnisse im Euroraum.

Von Ende 2019 bis September 2022 hatte die EZB mit Zinssenkungen und Wertpapierkäufen bewusst dafür gesorgt, dass die Euro-Geldmenge M3 um gewaltige 25 Prozent ansteigen konnte – während die Euro-Wirtschaft schrumpfte. Dadurch entstand ein gewaltiger „Geldmengenüberhang“, der sich nachfolgend in extrem starken Steigerungen der Güterpreise übersetzte.

Und nur weil die EZB den Geldmantel derart weit geschneidert hatte, konnten die Folgen der politisch diktierten Lockdown-Krisen und des Ukraine-Kriegs überhaupt erst den geradezu explosiven Inflationsanstieg bewirken.

Dann jedoch stagnierte die Expansion der Geldmenge, ihre Jahreswachstumsrate rutschte ab dem Sommer 2023 leicht unter die Nulllinie. Bis April 2024 hat sie sich allerdings wieder leicht auf etwa 1,3 Prozent erholt.

In der gleichen Zeit kam das Bankkreditwachstum – die wichtigste Quelle der Geldmengenausweitung – mehr oder weniger zum Erliegen: Konsumenten und Produzenten hielten sich zurück bei der Darlehensaufnahme. Zusammengenommen deuten die Geldmengen- und Kreditdaten auf einen stark disinflationären, wenn nicht gar auf einen deflationären Impuls hin.

EZB-Räte wollen noch vor US-Zentralbank aktiv werden

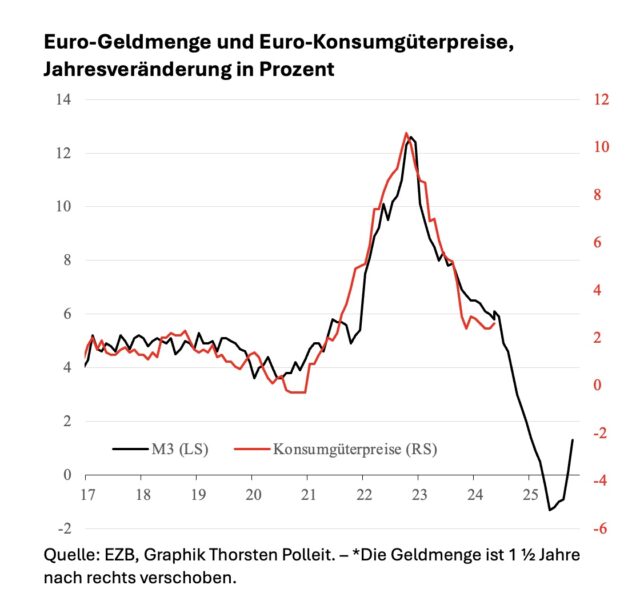

Die Geldmenge ist eineinhalb Jahre nach rechts verschoben. Quelle: EZB. Graphik: Thorsten Polleit

Die obenstehende Abbildung zeigt die offiziell gemessene Inflation der Konsumgüterpreise sowie das Jahreswachstum der Euro-Geldmenge M3 (längerfristig gebundenes Geld). Die Geldmenge ist dabei um eineinhalb Jahre nach rechts verschoben, sie läuft also der Inflation zeitlich voraus.

Dass die Veränderung der Geldmenge mit einer Zeitverzögerung auf die Güterpreisinflation einwirkt, ist nicht verwunderlich. Es bedarf eben Zeit, bis sich die Mengen und Preise auf das veränderte Geldmengenangebot angepasst haben; eine Standarderkenntnis, die in jedem volkswirtschaftlichen Lehrbuch nachzulesen ist.

Und wenn die fundamentale Beziehung zwischen Geldmengenwachstum und zeitverzögerter Reaktion der Güterpreise intakt ist – und aktuell spricht wenig dagegen – dann hält der Abwärtsdruck auf die Inflation in den kommenden Monaten an, treibt womöglich sogar die Inflation auf oder vielleicht sogar unter die Nulllinie.

Die Konsequenz für die EZB-Politik liegt auf der Hand: Man wird die Zinsen kräftig weiter absenken – und dabei auf die Abnahme der Inflation verweisen. Ein Alibi, auf das die EZB-Räte sich nur zu gern berufen werden.

Denn eigentlich geht es den Geldpolitikern darum, die Kreditkosten für die überdehnten Staatshaushalte so schnell es eben geht zu verbilligen, gleichzeitig auch die lahmende Euro-Konjunktur anzuschieben. Man wird es so nicht offen aussprechen, sondern bestenfalls nur hinter vorgehaltener Hand sagen: Die Euro-Volkswirtschaften können sich einen dauerhaft „normalisierten“ Leitzins gar nicht mehr leisten.

So dringend ist es für die EZB-Räte geworden, dass sie schon aktiv werden wollen, noch bevor die US-Zentralbank, die die weltweite Zinsführerschaft innehat, die Zinsen senkt.

Nach dem Motto: Lieber zu viel Inflation als zu wenig

Die beunruhigende Wahrheit ist: Im Euroraum herrscht längst „Fiskalische Dominanz“. Das heißt, die Lage der Staatshaushalte bestimmt, was die Geldpolitik zu tun oder zu lassen hat. Die EZB hat die Zinsen so zu setzen, dass die Euro-Staaten bequem neue Schulden aufnehmen und fällige Schulden mit attraktiven Konditionen ersetzen können.

In der aktuellen Situation werden die EZB-Räte da bereitwillig mitspielen. Denn nur ein Ausweiten der Staatsverschuldung und ihre Monetisierung durch das Bankensystem wird eine Disinflation oder gar Deflation der Güterpreise abwehren können.

Und genau das wollen die EZB-Räte sicherstellen. Denn ohne den Fortgang der chronischen Inflation entzaubert sich sprichwörtlich das System. Die verschuldungsgetriebene Konjunktur gerät gänzlich aus dem Tritt, die Kreditausfälle nehmen zu, Banken fahren das Kreditangebot zurück, verlängern fällige Darlehen nicht mehr, Firmen gehen Pleite und Arbeitsplätze verloren, Investoren verlieren ihr Vertrauen in die Sicherheit der Staats- und Bankanleihen.

Ein Szenario, das den Euro in extrem schwieriges Fahrwasser bringen würde, das ihn vor eine erneute, vielleicht die bisher dramatischste Zerreißprobe stellen würde.

Die EZB-Räte werden daher lieber zu viel Inflation erzeugen als zu wenig, schon gar nicht eine Phase negativer Inflation zulassen. Die Entwertung der Euro-Kaufkraft wird also weitergehen. Euro-Anleger sollten sich nicht in Sicherheit wiegen, auch wenn die offizielle Inflation kurzzeitig nachgibt.

Die EZB will die Inflation in Gang halten, ist vermutlich bereit, die nächste Inflationswelle loszutreten – um sie dann nachfolgend wieder zu „bekämpfen“. Die Botschaft für alle, die Euro besitzen, lautet daher: Das Halten von Euro ist und bleibt auch ein Verlustgeschäft. Die EZB bewahrt nicht etwa die Kaufkraft des Euro, sie setzt sie gezielt herab. Sicheres Indiz für diesen Verdacht ist, wenn der Leitzins wieder in die Tiefe rauscht.

Über den Autor:

Dr. Thorsten Polleit ist Honorarprofessor für Volkswirtschaftslehre an der Universität Bayreuth, Präsident des Ludwig von Mises Institut Deutschland und Herausgeber von Dr. Polleits Boom & Bust Report.

vielen Dank, dass Sie unseren Kommentar-Bereich nutzen.

Bitte verzichten Sie auf Unterstellungen, Schimpfworte, aggressive Formulierungen und Werbe-Links. Solche Kommentare werden wir nicht veröffentlichen. Dies umfasst ebenso abschweifende Kommentare, die keinen konkreten Bezug zum jeweiligen Artikel haben. Viele Kommentare waren bisher schon anregend und auf die Themen bezogen. Wir bitten Sie um eine Qualität, die den Artikeln entspricht, so haben wir alle etwas davon.

Da wir die Verantwortung für jeden veröffentlichten Kommentar tragen, geben wir Kommentare erst nach einer Prüfung frei. Je nach Aufkommen kann es deswegen zu zeitlichen Verzögerungen kommen.

Ihre Epoch Times - Redaktion